摘录自最新的分析报告:

中国箱包的利润年均复合增长率有望达到10%

大华继显对中国箱包设定的目标价位为35分

我们依然对中国箱包2009年至2011年的前景保持乐观。

但为了反映公司沉重的超市宣传折扣,我们已经将公司2009年背包和拉杆箱业务的平均销售价格预测调低。

我们认为在当前环境下,分销商和超市更有条件与中国箱包讨价还价。

然而,随着品牌知名度的巩固和经济的复苏,2010年的平均销售价格预计将同比反增5%,弥补了2009年减少的3.5%。

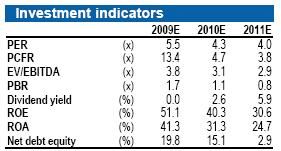

我们对公司2009年、2010年和2011年的最新净利润预测分别为3.872亿人民币,4.359亿人民币和4.767亿人民币,意味着这三年的年均复合增长率达到10%。

以当前价格计算,中国箱包2009年的市盈率为2.3倍,尚不及新加坡上市同行平均水平的一半。更不用说和在香港上市的运动服装零售行业18.3倍的平均水平相比,那是要大打折扣的。

在对公司的盈利进行修正后,我们以新加坡上市公司平均水平的75%对其估值,就得到35分新币的目标价位,也就意味着其2009年的市盈率为4倍。

维持“买入”评级。

大和的最新预测

日本大和研究所将欧圣的目标价位提升至39分

在去上海参观了欧圣的合资餐厅阿一天下(www.ahyattianxia.cn),并实地考察其新概念业务是否实在后,我们对其前景更加乐观。

我们认为这个合资餐厅自身能够取得令人满意的收益,同时还能作为欧圣的一个销售渠道。

我们已经对我们所做的收入预测做了些调整。 然而,我们并没有改变对净盈利的预测。

因为我们对鲍鱼养殖场的盈利预测更加保守,而这正好抵消了来自餐厅业务的盈利。

根据贴现现金流量,我们已经将6个月的目标价位从29分提升至39分。

部分原因是我们降低了对加权平均资本成本的预期,以及我们发现投资者对中国企业具有更高的市场风险偏好。

上海阿一天下餐厅提供的一道鲍鱼菜肴。图片来源www.ahyattianxia.cn

我们喜欢欧圣作为市场补缺者的高盈利增长,从2011年起的高现金流前景,和具有防御性的基本面。因此,我们对该股维持一级(买入)评级。